发布时间:2021-11-24 18:11:33 文章来源:国货出海栏目

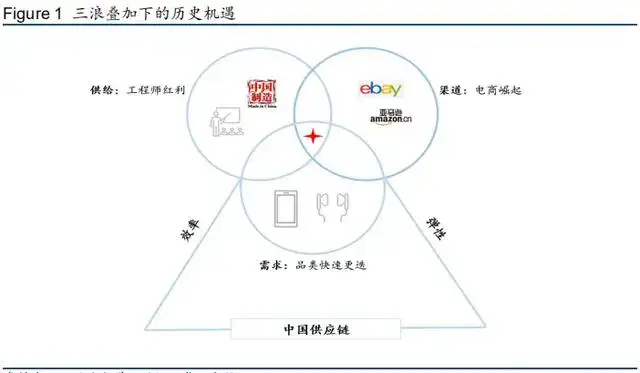

核心观点:一、三浪叠加孕育历史机遇,国货出海迎来新格局。国内工程师红利、海外电商渗透率提升以及消费品迭代周期加速,共同构筑了国货出海竞争的三重机遇:1、建国以来教育资源的不断加速释放,国民受教育程度不断提升,人才红利接力人口红利,使得我国在部分高端制造、科研创新领域人才供给逐步由紧转松;2、受疫情影响,短期全球商贸线上化进程提速,长期来看,受年轻人口对线上消费的认可及推崇,全球线上零售规模将进一步提升;3、线上零售通 过数据搭建了企业与消费者的高效沟通渠道,消费者需求更容易被企业感知,企业以消费者需求为核心驱动力,推动了产品更替周期的不断加速。二、跨境平台:行业百花齐放,长期集中度将提升。当前海外 电商市场已经出现了行业龙头公司,但是中小电商仍然占据主流地位。随着流量入口逐步被行业龙头占领,中小平台电商引流获客成本不断抬升,同时龙头电商规模效应逐步体现,我们认为未来海外电商市场集中度将进一步提升,市场份额将进一步向龙头平台集中,中小电商市场空间将进一步收缩。同时我们认为,一些精品电商通过差异化、品 牌化竞争提升用户粘性,也能够在流量困境中迎来发展机 遇。三、 跨境卖家:垂直精品电商,构筑出海核心竞争力。针对跨 境卖家而言,无论是通过入驻三方平台还是自建独立站, 商品同质化竞争加剧、行业进入壁垒降低、引流成本不断 抬升,行业内部竞争愈发激烈,因此我们认为注重精细化 运营、品牌化打造、产品力提升的企业才能在众多跨境卖 家中脱颖而出并在长期竞争中持续跑赢。四、风险提示:地缘政治引起的贸易摩擦加剧、平台政策大幅 度调整。 一、三浪叠加孕育历史机遇,国货出海迎来新格局1.1 三浪叠加孕育国货出海历史机遇我国跨境电商企业出海发展得益于三点:1.国内工程师红利接力人口红利;2.海外电商平台崛起 3.产品迭代周期加速。海外电商渗透率提升打开市场需 求,为国货出海竞争创造机会。另外,企业通过大数据实现对消费者需求的感知、分析及预测,从消费者需求出发,推动产品的加速迭代。于此同时, 中国正在进行着供给侧改革,人口红利转向人才红利,推动我国由劳动力密集型产业转型技术密集型,未来出海国货标签将由“高性价比”逐步增加至 “高端化”、“品牌化”。

1.2 人才红利接力人口红利,中国制造竞争力将不断提升

我们认为未来我国适龄劳动力总量将迎来负增长,就业人口受教育程度不断提高,人才供给将由紧转松。随着高素质人才不断涌入金融、信息技术、互联网、高端制造等行业,未来中国将享受工程师红利带来的价格优势及产品优势。

高质量人才队伍规模不断扩大。自 1977 年高考开放以来,我国累计接受高等教育(含专、本、硕、博、留学回国)毕业人数接近 1.2 亿人。其中 25-64 岁 年龄层高等教育渗透率由 2012 年不足 5%提升至 12%,虽然较发达国家 30%以 上的渗透率仍有较大差距,但是由于我国拥有人口基数优势,未来受教育人群的绝对量将保持全球领先。

青年人口高等教育渗透率不断提升。2000-2019 年我国高等教育毛入学率从 28%提升至 51%,提前完成十三五规划制定的 50%目标,与欧美发达国家(60%- 80%)差距进一步缩小。根据中国高等教育学会的研究,预计到 2030 年,预 计我国高等教育毛入学率将达到 60%。

预计到 2030 年,我国接受高等教育人数将达到 2.3 亿人次,处于全球领先水平。中美对比,当前我国本、专科在校生人数约 3000 万人,美国约 1670 万人。根据联合国人口预测,2030 年我国 18-22 年龄圈层人数约 8400 万人, 按照 60%毛入学率测算,2030 年在校生人数约 5040 万。按 2019 年高等教育 毕业率 96%进行测算,2020-2030 年期间我国共计新增高等教育毕业生 1.1 亿 人,到 2030 年累计接受高等教育人数将达 2.3 亿人次,在绝对规模上将处在 全球领先水平。高质量人才队伍培养与资本投入增加推动技术创新,助力产品升级。2019 年 我国专利申请受理数突破 400 万,近 10 年复合增速达 16%。近十年我国创 新研发出现井喷式增长的原因在于:1.人才数量的增长及人才质量的提升;2. 研发投入的增加。随着技术层面的不断突破,当前中国制造已经在某些中端 及次高端产品上具有比较优势,我们认为未来将持续在中高端领域取得领先 并逐步向高端产品进军。需求端看,近十年就业人口总量企稳,第一产业、第二产业就业人口向第三产业转移。近十年,我国就业人口总量保持在 7.7 亿人左右,随着人口老龄 化、低生育率问题加剧,未来我国就业人口总量或将迎来负增长。从结构上 看,我国在经历了工业化浪潮、制造业转型之后,第三产业吸纳了大量劳动 力,就业规模逐步扩张,2019 年就业人口占比接近 50%。

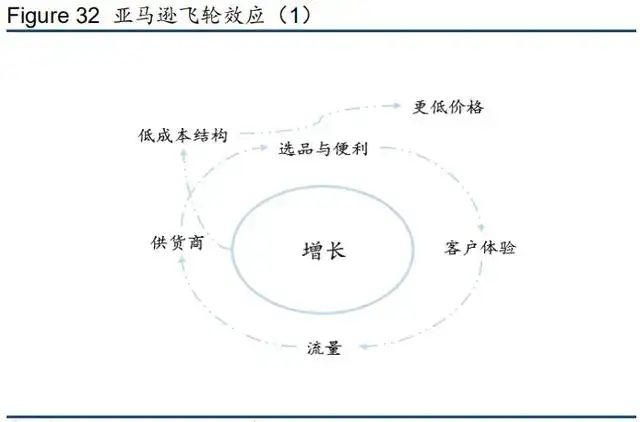

需求企稳,高质量人才供给快速增长,热门行业人才供给由紧转松,人力成本下降。2013-2018 年期间,第二、三产业中的金融、信息技术服务、科研行 业、计算机、通信、电子设备制造业人员规模占比较高,受行业景气度与薪 资水平影响,吸纳了大量的高质量人才。根据 58 同城发布的《2020 高校毕 业生就业报告》显示,上述行业依旧是应届毕业生在择业时的首选热门行业。随着热门行业的供需关系改变,行业内岗位竞争加剧,企业用人成本将逐步 下降。1.3 需求增长来源于产品的创新及迭代加速科技进步助推产品创新与升级,从而拉动消费需求的增长。我们将产品的推 陈出新拆开看,实际蕴含了两种类型的创新:1.已有品类的升级迭代,催生产品的替换需求,如智能手机、新能源汽车、无线耳机等;2.新品类或产品的出现拉动新需求增长点, 如 VR/AR 设备、消费级无人机、智能机器人。我 们认为,随着线上渠道搭建的不断完善,消费者与商家之间的沟通将更加高 效,以消费者需求为起点催生的产品创新将会不断加速。以 IPhone 系列产品为例,智能手机迭代速度正不断加快。回顾 IPhone 系列 产品,从 2007-2012 年的单年度一款新机型,逐渐加速到单年度 2-3 款新机 型,2020 年单一年度推出 4 款机型。在容量及颜色的选择上,也随着消费者 需求不断寻求改变,大容量,多颜色选择已成为消费者对智能手机的硬性要 求。另外,在屏幕、摄像头、处理器、操作系统、配套软件的选择都随着消 费者的需求不断推陈出新。1.4 电商平台提升商家与消费者沟通效率,突破场景局限拓展价值海外电商平台搭建逐步完善,电商渗透率仍有提升空间。我们在 2020 年 12 月发布的系列报告一中讨论了海外电商的发展水平与市场规模,预计 2020 年 全球网上实物商品零售渗透率将达到 17%,较中国接近 30%的渗透水平仍有 较大差距。我们认为未来随着 Z 世代与千禧一代逐渐成为消费主力军,海外 市场网购渗透率将不断提升。电商平台通过数据串联人、货、场,提升信息交互效率。我们认为电商平台 通过数据对消费者(人)、消费场景(场)、消费倾向(货)进行识别、分析 及预测,在企业与消费者之间搭建高效沟通渠道,提供交易、交付、交互场 景服务支持。以天猫为例,企业通过消费及站内搜索数据分析消费者需求偏 好,同时将消费者偏好快速反馈到产品端,在精准选品的同时满足用户需求。我们认为,国内企业在线上运营上已积累了成熟的经验,随着海外电商渗透 率的提升,企业有望将国内成熟经验复制、输出至海外市场。电商突破线下购物场景局限、扩充 SKU、打破地域限制。对消费者来说,电 商平台提供了商品多样性、商品的信用背书以及同质商品较线下的价格优势, 而对供货商来说,突破了品类数量、消费者地域分布以及消费场景等局限性。供货商与消费者认可电商平台创造的价值为此支付服务对价,并对此产生粘 性,吸引更多的消费者与供货商加入。二、跨境平台:行业百花齐放,长期集中度提升2.1 平台型电商、品牌独立站百花齐放我们将平台电商、入驻三方平台卖家、独立站卖家做一个区分:平台电商是指如速卖通、亚马逊等为企业与消费者提供网上交易洽谈的平台,通过撮合交易赚取佣金报酬;入驻三方平台卖家指的是企业通过入驻速卖通、亚马逊等三方平台销售商品或提供服务的电子商务经营者,如安克创新入驻亚马逊商城销售商品;而独立站卖家指的是通过自建网站销售商品或提供服务的电子商务经营者,通常拥有独立域名的网站,如 SHEIN、ZAFUL 等 跨境电商产业链环节参与者众多,除跨境平台、跨境卖家外,还有跨境服务商。其中平台及卖家可按照进出口、2B/2C 两个维度进行划分,跨境服务商 可分为支付服务商、物流服务商两类。跨境出口电商规模约 8 万亿,占跨境电商 80%市场份额,其中 B2B 模式下以平台型电商为主,如阿里巴巴国际站、敦煌网等。B2C 模式下,平 台与自建站百花齐放:除亚马逊、速卖通、ebay、wish 等大型平台外, 也有安克创新、傲基科技、有棵树等依托三方平台成长的超级卖家;另 外,独立自建站如 Jollychic、SHEIN 等,通过精细化引流及差异化运营 在海外取得成功。跨境进口电商规模约在 2 万亿,以平台型电商为主,市场份额较为集中, 其中 B2C 进口方面,阿里旗下的天猫国际与考拉国际作为 B2C 进口龙 头企业,第二梯队平台如京东、苏宁、唯品会等竞争激烈。

我们认为,当前海外电商市场集中度较低,中小独立站与龙头电商平台之间竞争激烈。由于飞轮效应的存在,未来海外电商市场将进一步向龙头电商集中,更多的跨境卖家将通过入驻三方平台实现出海销售,但是一些具有差异化竞争优势的中小独立站卖家仍将脱颖而出。2.2 出口电商市场竞争格局分散,市场集中度有望进一步提升海外电商市场,中小平台市占率超 60%,龙头集中度较低。2020 年全球电商 GMV 为 34 万亿美元,将境内电商交易数据剔除后,亚马逊、淘系、eBay 市 场份额分别为 22%、5%、5%,头部平台市场集中度较低,中小型电商平台及 自建站占据主流。其原因主要在于海外电商市场尚处在高速发展阶段,电商 平台均可享受线下消费向线上转移阶段带来的流量红利。美国电商集中度较中国仍有较大提升空间,2018 年中国电商 TOP5 市占率已 超过 80%,而美国 CR10 不足 60%。头部电商平台比较,阿里巴巴市占率为 58%,亚马逊在美市占率仅 45%,集中度较中国相比仍然分散,未来还有较 大的提振空间。我们认为,长期来看海外电商市场还将进一步向龙头电商聚 拢,引流成本的不断提升将进一步挤压中小电商的市场空间;中短期来看, 对于实施差异化、精细化运营策略的中小电商,仍将具有发展潜力。

2.3 搜索、社交红利期褪去,龙头电商占据流量入口中小平台、品牌独立站抓住流量红利机遇快速发展。2000 年初,谷歌占据了 PC 端流量入口,消费者缺乏平台意识,习惯通过搜索引擎寻找商品信息。于此同时电商平台、独立站通过 Google SEO、Google Ads 提高网站曝光度进行 引流。这一时期行业尚未出现龙头公司,各电商平台主打低价折扣、长尾商品,服务意识匮乏,商品同质化严重。注重服务、品类扩张、平台开放驱动亚马逊脱颖而出。亚马逊 2000-2010 年期间,亚马逊与其他电商平台同样依靠搜索引擎引流,通过线上图书这单一 品类获得消费者青睐,在获得口碑与流量之后,通过开放三方平台 (Marketplace)、商品品类扩充开启全品类线上商城探索。于此同时,亚马逊 推出会员体系(Prime),强调消费者服务与商品品质,在各类电商平台中脱 颖而出。2012 年,亚马逊推出全球开店计划,吸引中国卖家入驻,结合中国 制造业优势与自身平台流量优势,实现业务规模快速扩张。

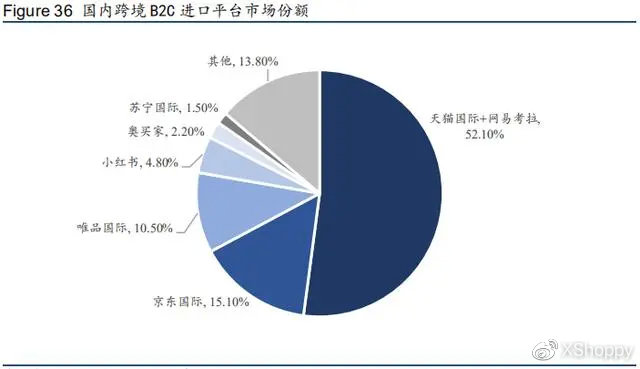

亚马逊成为美国购物搜索起始点,占据流量入口。根据 Bloomreach 调研数据, 2016 年有 55%的美国网购用户会首先在亚马逊上搜索心仪商品,这一比例较 2015 年提升 11%。中小电商平台由于缺乏流量入口、引流成本不断抬升,未 来将面临用户及供应商规模下降,成本抬升,利润下滑,行业进一步向龙头 平台集中。我们认为,长期来看海外电商市场集中度将进一步提高。中小型电商平台缺 乏对流量的掌控以及同质化竞争加剧,引流成本抬升,而头部电商平台依托 规模优势、资金优势、用户粘性将进一步扩大市场份额,海外电商市场竞争 格局将逐步清晰。我们也认为,部分实施精细化、差异化战略竞争的中小平 台仍将具有结构性机会,虽然在流量成本上不占据优势,但是通过品牌与服务占领客户心智,提高复购率平滑引流成本。2.4 跨境进口竞争格局稳定,淘系是跨境进口龙头淘系是我国跨境电商进口的绝对龙头。根据艾媒咨询数据显示,2019 年淘宝 收购网易考拉之后,淘系在跨境电商进口市场中已成为绝对龙头。从市占率 来看,淘系(天猫国际+网易考拉)占据我国跨境电商进口 52.10%市场份额, 京东国际(15.10%),唯品国际(10.50%)分列二三位。

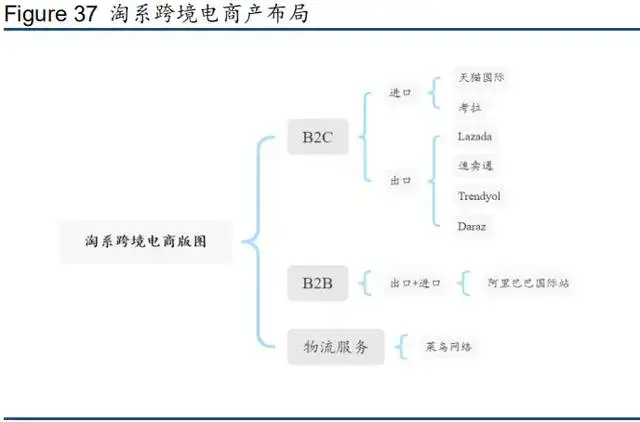

淘系跨境电商产业链布局不断完善。阿里巴巴国际站是阿里旗下最早的跨境交易平台,主营 B2B 出口业务。随后阿里转向 2C 跨境市场:2010 年成立速卖通,开拓 B2C 出口业务;2014 年,成立天猫国际,开启 B2C 进口业务;2016 年,阿里收购东南亚最大电商平台 Lazada,将国内电商运营经验输出东南亚市场;2019 年,阿里收购网易考拉,深度布局 B2C 进口市场,考拉与天 猫国际合并后,阿里系已成为国内跨境 B2C 市场龙头。

三、 跨境卖家:打造垂直精品电商,构筑核心竞争力跨境卖家集中度低,商品同质化严重,依靠赚取差价的模式在价格战的竞争 压力下难以为继。我们认为,无论是通过入驻三方平台还是自建独立站,跨 境卖家坚持走垂直精品电商路线,缩减 SKU,在产品力、渠道力、品牌力等方 面取得差异化竞争优势,方能走出当前同质化竞争困境。3.1 跨境卖家:集中度低,同质化竞争严重低门槛导致跨境电商卖家竞争激烈。2018 年我国超半数跨境卖家规模不足 30 万美元,规模在 1000 万美元以上卖家数不足 3%。主流三方平台(亚马逊、 阿里系、eBAY 等)针对新手卖家从“0 到 1”服务体系逐步完善,SaaS 服务 商如 Shopify 可提供全流程的自建电商网站服务。打造产品力、渠道力、品牌力,垂直精品电商走出同质化竞争困境。我们认为,传统的差价套利模式,长期来看不能行成良性循环,因此中国制造品牌 化出海将是未来趋势,而国产品牌出海竞争力来源于产品质量提升、成熟的线上渠道运营经验及消费者对国内品牌的信任度提升。3.2 大赛道下的精耕细作,打造自身产品力我们认为,垂直精品模式是通过对若干个细分品类产品的持续升级迭代,激发特定圈层消费者购买欲望,泛品铺货模式则注重 SKU 拓展,满足不同需求消费者购买欲望。垂直精品模式注重细分品类的持续研发创新。1.选取大赛道下的细分蓝海市场:垂直精品电商相较于泛品铺货电商产品更为聚焦,选取具有较大市场空间的垂直领域,通常以消费电子、服装品类作为切入点,在大赛道下寻找市场竞争较为不充分、自身具有比较优势的细分子行业深耕细作;2.注重产品 研发创新与品牌塑造:垂直精品电商善于发现消费者痛点需求,将需求反馈到设计端,通过研发创新,打磨自身产品力,通过产品的不断快速升级迭代占领消费者心智。泛品铺货模式注重整合供应链拓张品类满足消费者需求。1.全品类扩张,增加长尾商品:由于消费者偏好的差异性以及不确定性,通过扩充 SKU 满足消 费者的不同偏好;2.强调供应商的整合能力,在供给端满足全品类扩张需求:泛品铺货卖家通过不涉及生产制造环节,消费者下单后将订单反馈到代工厂或贴牌厂安排发货,强调对上游供应链的整合能力。

3.3 独立站:精细化营销打造渠道力与品牌力GMV 由用户数与单一用户支出额决定,其中消费频次、客单价决定单用户支 出额,存量客户、增量客户决定用户数。消费频次与客单价受商品的客观属性影响较大,如 PC 通常具有高客单价、低消费频次特性,而快消类服装往 往受季节性、潮流趋势改变影响,属于低价高频消费品,主观因素对频次及 客单价的影响较弱。而用户留存、新客户获取更能体现商家对线上流量的营运能力,卖家在三方平台开店与自建站的选择,实际上是对获客能力、获客成本以及存量用户运营能力的考量。自建独立站需要投入更高的推广宣传费用于外部流量获取,入驻三方平台通过支付平台费用换取平台内部流量。自建独立站电商与入驻三方平台电商在 广告宣传费率与平台费用率上表现出明显差异,独立站电商缺少三方平台提供的自然流量,需要投入更高的对价获取非自然流量。精细化渠道引流,通过产品力提高用户复购率,精品独立站走出流量困境。从整体渠道推广费用率与营收增长来看,传统三方平台卖家向精品独立站转型成功,低渠道推广费用带来高营收增长回报。原因在于:1.平台虽然能提供自然流量,但是商品同质化竞争逐渐加剧,产品竞争转向价格竞争;2.三方平台拥有较高的话语权,通常比较强势;3.SaaS 服务商的出现降低独立站创建难度;4.外部引流渠道创新,搜索引擎引流转向社交营销引流;5.用产品力占领消费者心智,提升用户复购率平滑引流成本。

四、风险提示

4.1 地缘政治引起的外贸摩擦加剧

由于可能存在的地缘政治加剧,引发对华商品、电商网站、社交平台言论实施限制或封锁,从而引发跨境电商卖家及跨境电商平台销售业绩不及预期。

4.2 平台政策大幅度调整

由于部分跨境电商对三方平台依赖程度过高,可能存在大型三方平台对开店、 销售、物流售后及结算环节规则的大幅度调整,卖家将面临费用大幅度提升、 暂停营业等风险。